相続対策と不動産投資について

不動産投資は相続対策にも有効です。

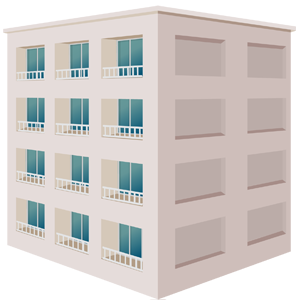

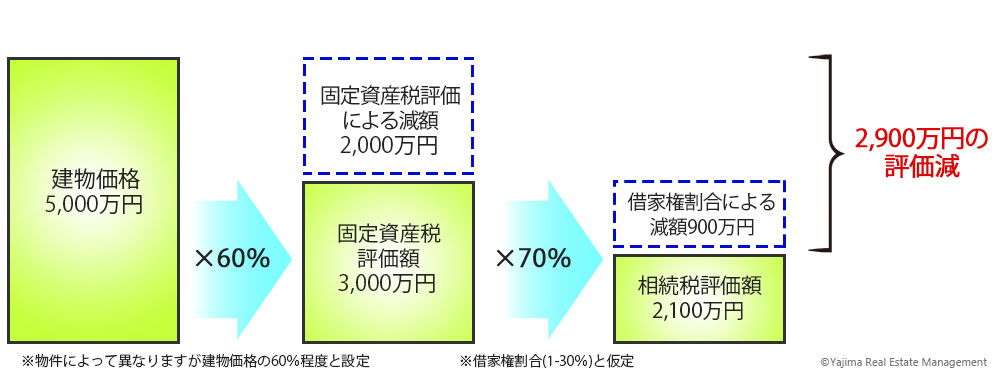

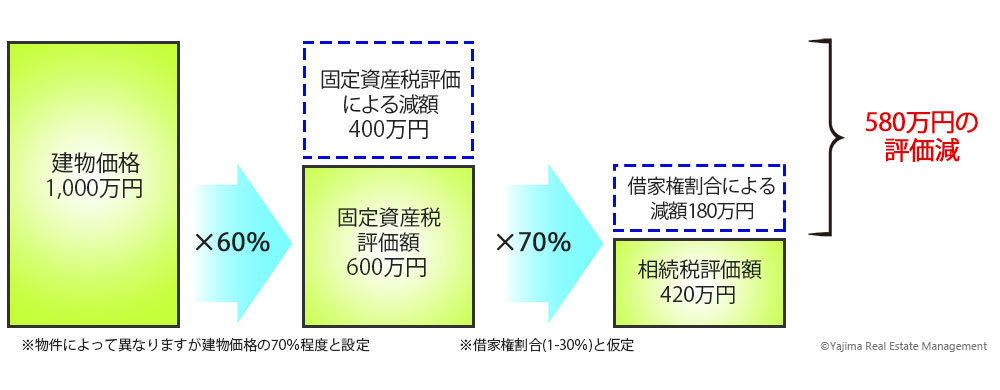

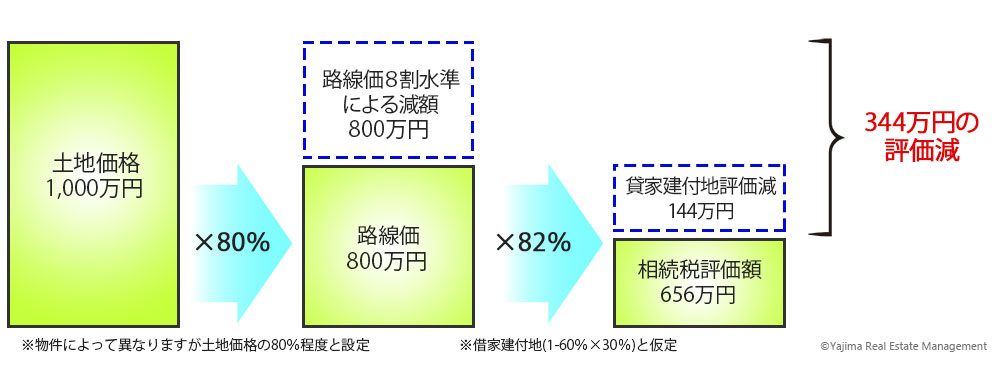

現金を不動産に変えることにより、財産として評価額が下がり相続税を圧縮する効果があります。

現金は1億円を所持していると1億円の評価額になります。不動産の場合、現金と比べると流動性が下がる点や他人に賃貸している点等が考慮され、評価額が下がり相続時における節税対策となります。

例:1億円の一棟マンションの評価例

| 相続税の差額 | |

|---|---|

| 現金1億円 | 1億円×30%-700万円=2,300万円 |

| 1億円の一棟マンション | 5,380万円×20%-200万円=876万円 |

| 差額 1,424万円 | |

| ※簡略化するために基礎控除は除いております | |

本ケースの場合、現金1億円の評価額と比べて5,380万円となり、4,620万円の相続税評価額の圧縮効果を得ることができます。

現金1億円の相続税2,300万円と比較すると876万円となり、差額は1,424万円。

61.9%の節税となります。

例:現金2,000万円と2,000万円の区分マンション

| 相続税の差額 | |

|---|---|

| 現金2,000万円 | 2,000万円×15%-50万円=250万円 |

| 2,000万円の区分マンション | 748万円×10%=74.8万円 |

| 差額 175.2万円 | |

| ※簡略化するために基礎控除は除いております | |

更に、小規模宅地の特例(200㎡以下の土地面積は減額率50%)を活用すると

相続税評価額:656万円 → 328万円(50%減)

本ケースの場合、現金2,000万円の評価額と比べて748万円となり、1,252万円の相続税評価額の圧縮効果を得ることができます。

現金2,000万円の相続税250万円と比較すると、74.8万円となり、差額は175.2万円。

70.0%の節税となります。

このように収益不動産の購入は相続時における節税対策に繋がります。

また、収益性が高まる物件であれば次の世代の資産形成にも繋がります。

家賃収入や売却益の獲得が見込まれ、相続後も不動産投資は効果を発揮いたします。

相続対策をお考えの方も是非お気軽にご相談ください。

秘密厳守にてお客様に最適なご提案をさせていただきます。

【参考】相続税の計算方法

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |